※ 株式市場の最新情報とコツさえ掴めば自己資金1億円以上は当たり前の世界!

ネットストックの世界ではこんな人たちが続出中↓

株で億を儲ける神王リョウがノウハウを提供中! 株で億を儲ける神王リョウがノウハウを提供中!

株の最新ニュースと投資情報満載−ダイヤモンド・ザイ・オンライン

金融大学 金融大学

金融大学は、金融学習の情報発信サイトです。金融大学講座、金融用語辞典、経済ニュース、市場レポ

ート、一般教養雑学集がご覧になれます。

金融大学講座 金融大学講座

ネットストックで稼ぐための情報をリアルタイムで配信中! ネットストックで稼ぐための情報をリアルタイムで配信中!

市場の最新情報を生放送で配信する本格的インターネットラジオです。

STOCK VOICE は株式市況を生放送で配信するネットラジオです。 STOCK VOICE は株式市況を生放送で配信するネットラジオです。

デイトレアイランド (デイトレード情報) デイトレアイランド (デイトレード情報)

リアルタイム有力情報 リアルタイム有力情報

ネット証券ランキング(初心者用) ネット証券ランキング(初心者用)

株式投資用語集 株式投資用語集

経済指標発表予定 経済指標発表予定

株式主要ランキング 株式主要ランキング

株価指数リアルタイムグラフ 株価指数リアルタイムグラフ

ヤフーファイナンス ヤフーファイナンス

株式人気ブログランキング 株式人気ブログランキング

株式情報掲示板(2ちゃんねる) 株式情報掲示板(2ちゃんねる)

動画ニュースサイト 動画ニュースサイト

FNN (8ちゃんねる) FNN (8ちゃんねる)

ワールドビジネスサプライト (7ちゃんねる) ※有力※ ワールドビジネスサプライト (7ちゃんねる) ※有力※

TBSの動画ニュースサイト (6ちゃんねる) TBSの動画ニュースサイト (6ちゃんねる)

ANNNESE (5ちゃんねる) ANNNESE (5ちゃんねる)

日テレNEWS24 (4ちゃんねる) 日テレNEWS24 (4ちゃんねる)

政府インターネットテレビ (政府の重要政策) 政府インターネットテレビ (政府の重要政策)

ABC WEBNEWS (関西ニュース) ABC WEBNEWS (関西ニュース)

動画ニュース (ヤフーニュース) 動画ニュース (ヤフーニュース)

NYFP (ニューヨーク証券取引所より中継) NYFP (ニューヨーク証券取引所より中継)

有力な情報を入手できるニュースサイト 有力な情報を入手できるニュースサイト

ロイター通信 (イギリスの通信社。日本語版です。他にも各国語版のサイトがあります。) ロイター通信 (イギリスの通信社。日本語版です。他にも各国語版のサイトがあります。)

共同通信 (日本最大の通信社のニュースサイトです。レイアウトも見やすくなりました。) 共同通信 (日本最大の通信社のニュースサイトです。レイアウトも見やすくなりました。)

CNN (アメリカのニュース専門TV局、CNNの日本語サイト) CNN (アメリカのニュース専門TV局、CNNの日本語サイト)

人民日報 (中国共産党の機関紙、人民日報の日本語版サイト) 人民日報 (中国共産党の機関紙、人民日報の日本語版サイト)

朝鮮日報 (韓国最大の新聞、朝鮮日報の日本語版サイト) 朝鮮日報 (韓国最大の新聞、朝鮮日報の日本語版サイト)

GIGAZINE (オンラインマガジンとしてギガバイト級のサイト) GIGAZINE (オンラインマガジンとしてギガバイト級のサイト)

時事ドットコム (時事通信社が提供するニュース速報サイト) 時事ドットコム (時事通信社が提供するニュース速報サイト)

大型倒産速報 (帝国データバンクが提供する倒産情報サイト) 大型倒産速報 (帝国データバンクが提供する倒産情報サイト)

株式優待 株式優待

株を買って株主になると、銘柄によってはその企業から株主優待というプレゼントがもらえます。割引券や

食料品、オリジナルグッズなど優待品はさまざま。また、優待品を金額換算して投資金額で割ると、時には

10%を超える利回りになることもあります。

株主優待券情報 株主優待券情報

知って得する株主優待 知って得する株主優待

株式優待 ランキング 株式優待 ランキング

株式優待オークション売買相場 株式優待オークション売買相場

出品して儲けるもよし!

落札して得するのもよし!

楽天株主優待特集 楽天株主優待特集

株の取引時間 株の取引時間

株の取引時間について最低限は理解しておきましょう。

株の売買が可能な取引時間(立会い時間)は

【前場】9:00〜11:00

【後場】12:30〜15:00

という風に決まっています。

基本はそうなのですが、大阪証券取引所では15:10まで取引をしているため、大証、ヘラクレスや日経先

物は15:10までが立会い時間ということになります。

また、名古屋証券取引所では15:15まで取引可能で、札幌証券取引所・福岡証券取引所では15:30まで

取引をしています。

また、土日祝は休みで、平日の月曜から金曜日が取引可能な曜日となります。

ちなみに大晦日(年始)も休みとなっており、12月30日で終了し、次に始まるのが1月4日となります。1月4

日(休日の場合は次の月曜日)は大発会と呼び、前場のみの取引となります。

同様に12月30日は大納会と呼ばれ、こちらも前場のみです。

株式市場の始まり 株式市場の始まり

株式会社は、15世紀から16世紀にかけてヨーロッパの商人達が、貿易をするのに必要な船を建造する

資金を集めるために、証券(株券)を発行して膨大な資金を集めたことから始まったと言われています。会

社が儲かると証券を持っている人に利益を分配することを約束して、大量に売りさばいて資金を集めるこ

とが出来ました。

その後、産業革命を経て大きな事業を行う企業が成立し、株式は資本主義経済を確立する原動力になり

ました。そして、株式が広まるにつれて、ダメそうな会社の証券を売る人が出てきたり、逆に、儲かりそうな

会社の証券を買う人が出てきて、証券そのものが売買されるようになりました。こうして、証券を売買する

ための市場、株式市場が作られたのです。

株式会社にとって株式証券は借金と違って返済する必要が無く、利息も発生しません。利益が出た時に

配当金を分配すればよいのです。そのため、大きな事業を始めるための資金調達方法として広まりまし

た。また、株主にとっては、有限責任と売買自由の原則があるのも広まった要因の一つです。万が一会社

が倒産しても負担するのは株券を購入した費用だけで済みます。株券の売買も自由に行えます。その様

な気楽さもあって広く普及したのです。

証券取引所 証券取引所

株式証券が実際に取引きされているのは証券取引所です。証券取引所は、証券売買に関するあらゆる

業務が行われていて、公正な証券取引を維持するための絶大な権限を持っています。日本の証券取引所

は全国に6カ所あります。東京証券取引所(東証)、ジャスダック証券取引所、大阪証券取引所(大証)、名

古屋証券取引所(名証)、札幌証券取引所、福岡証券取引所です。この中で特に、東京証券取引所は日

本の株式売買の大多数を占めていて、ニューヨーク証券取引所と並んで世界的に大変影響力がありま

す。

株式市場は、証券を発行した企業の規模や種類によっていくつかに分かれている場合があります。最も

有名な東京証券取引所の場合は、一部、二部、マザーズの3つの市場があります。企業が株式市場に上

場するには、まず二部に上場し、厳しい基準をクリアした会社だけが一部に上がることが出来ます。一

部、二部というのは、野球でいうと一軍、二軍のようなもので、一部上場は企業の認知度・信頼度が大きく

上がります。特に、東証一部は審査が最も厳しいので、企業にとっては一つのステータスとなっています。

トヨタ、ソニー、JR、NTTなど日本を代表するような企業が名を連ねていることからも基準の高さがわかり

ます。

更に株式市場には、ベンチャー企業や中小企業など発展途上にある企業の株式が取引きされる、新興市

場と呼ばれる基準の緩い市場があります。将来成長が期待される新興企業が、資金調達しやすいように

作られた市場です。新興市場で有名なのは、ジャスダック、東証マザーズ、大証ヘラクレスの3市場で、最

近注目されています。新興市場は、株価の値動きが早いため、投機的な取引き(危険を覚悟で大きな利

益を得ようとする取引き)が行われています。

証券会社 証券会社

私たち一般人が投資家として株を売買するには証券会社を通さなければなりません。証券会社は、株式

などの証券を専門的に取り扱っている会社で、売買の仲介をしてくれます。証券取引所で実際に株を売買

できるのは証券会社だけなのです。投資家が直接取引したり、証券取引所に入ることはできません。です

から私たち投資家は、証券会社に取引き用の口座を開設して、手数料を支払って、株式売買の注文を取

り次いでもらうことで、株式市場に参加することが出来るのです。

証券会社は全国に、国内証券会社と外国証券会社、合わせて200社以上あります。この中で、野村ホー

ルディングス、大和証券グループ、日興コーディアルグループは、日本の三大証券と言われていて世界的

にも影響力を持っています。また、インターネットが普及してからはインターネット専業の証券会社が登場

し、三大証券とは別に勢力を拡大しています。ネット証券では、SBI証券、楽天証券、マネックス証券、カブ

ドットコム証券、松井証券が有名です。

株価の動き 株価の動き

株価は基本的に買い手と売り手の関係で決まります。買いが売りより多ければ値上がりし、売りが買いを

上回れば値下がりします。会社の価値が投資家に評価されて、需要と供給の関係で価格が決定するので

す。業績がよい会社や新製品、新技術を発表した会社は、投資家に高く評価されるので株価が上がりま

す。不祥事のニュースや悪い業績発表がある会社は、評価が低くなるので株価が下がります。すなわち、

株の売買をしている投資家の心理で株価が決まると言っても過言ではありません。

株価の変動は、企業の個別要因以外では、政治、経済、世界情勢などが影響し、社会の動向を反映して

いると言われています。以下に、市場全体に影響する株価変動要因を示します。

<市場全体に対する株価変動要因>

・金利… 金利が下がると株価が上がり、金利が上がると株価は下がります。これは、金利と株価がシー

ソーのような密接な関係にあるからです。金利が下がると会社は資金を借りやすくなるので設備投資が活

発になり会社の業績が良くなっていきます。逆に、金利が上がると会社は資金を借りにくくなるので設備投

資をしなくなり業績を上げるのが難しくなります。また、金利は投資家の活動にも大きく影響します。金利

が下がると銀行預金や債券では儲からないので、株を購入する人が増え、株価が上がります。金利が上

がると銀行預金や債権に人気が集まり、株を購入する人が少なくなり、株価が下がります。

・為替… テレビのニュース番組などでは毎日必ずと言っていいほど、円高・円安といった言葉が出てきま

す。この為替の動きも株価に影響を与えます。例えば、円高になるとエネルギー関連企業や食品産業は、

原材料を海外から輸入しているので、仕入れコストが下がり業績が上がります。しかし、電気や自動車産

業などは、利益の多くを輸出に頼っているので、業績が下がります。円安になるとそれとは逆の結果にな

ります。また、円高になると外国人投資家が為替差益を狙って日本の株を買うようになるので、株価が上

昇します。円安ならその逆になります。

・政治… 政府の経済政策が株価に大きな影響を与えることがあります。例えば、景気刺激策として道路

整備に力を入れれば道路関連企業の業績が良くなり株価が上がります。また、選挙の時期には、どの政

党が政権を握るか、誰が大臣になるかなどで政府の政策が変わってくるので、株価に影響することがあり

ます。更に、国内だけでなく国際情勢も大きな要因です。戦争、政変、経済不安などが影響してきます。特

にアメリカの経済政策やニューヨーク株式市場は大きな影響があります。

・天候… 天候や自然災害も株価に影響します。例えば、夏に猛暑になるとビールやエアコンの売り上げが

上がるので、ビール業界や家電業界の株価が上がります。逆に、冷夏になると売り上げが下がるので、株

価は下がります。

株の情報を入手する 株の情報を入手する

株取引を始めても、どの株を買えばよいのか皆目見当も付かない、というのは初心者に共通の悩みでしょ

う。できるだけ損を少なくして、堅実に利益を上げるには、投資する会社を慎重に選ばなくてはいけませ

ん。そのために大事なことは、自分の専門分野や得意分野の業界に的を絞ることです。自分の得意分野

なら、他人が知らないことや最先端の情報など専門知識が豊富で、株式売買の判断材料になるからで

す。自分が普段使っている商品の品質やセンス、よく知っているサービスの人気など、一消費者としての

感想が貴重な判断材料になることがあります。プロの経済アナリストさえ知らない情報を自分が持ってい

たとしたら、大きな利益を上げるチャンスであることは言うまでもありません。

一方で、株式市場の動向を知るための手段も必要です。株価の変動は、政治、経済、世界情勢などが影

響しますから、マクロ的な視点で判断するための情報収集が必要になります。一般的に、投資家の情報

源としては、テレビ、新聞、書籍、インターネットがよく利用されています。テレビでは、モーニングサテライ

ト、オープニングベル、クロージングベル、ワールド・ビジネス サテライトが数少ない貴重な経済番組で、ど

れもテレビ東京系です。新聞では日本経済新聞が有名で、投資家なら読んで当たり前と言えるかもしれま

せん。書籍では、週刊東洋経済、日経ビジネス、マネージャパンなどの経済専門誌が有名です。インター

ネットで手っ取り早く最新情報を仕入れたい場合は、ヤフーファイナンスがお勧めです。

更に、上級者向けとして、会社の詳しい情報が知りたい時には会社四季報を利用すると良いでしょう。会

社四季報は年4回出版されている季刊誌で、会社の特徴や業績、財務諸表などが詳しく解説されていま

す。経済に興味のある方なら、書店で目立っている辞書みたいに分厚い本を一度は見たことがあるかもし

れません。会社四季報は株式投資のバイブルとして、多くの投資家に利用されています。

株式欄の見方 株式欄の見方

毎日の株価をチェックするには、新聞を読むのが便利です。新聞には株式欄というページがあり、東京証

券取引所で売買されている株式の株価の動きを一覧にした相場表が掲載されています。相場表は、銘柄

別に相場の最高値・最低値・最終価格などをまとめたもので、私たち投資家が株価の動きを知るための

重要な情報源となっています。朝刊には前日の取引きが、夕刊には当日午前中の取引きが掲載されてい

ます。

銘柄(めいがら)… 株式市場で売買される有価証券の名称です。紙面スペースの都合上、省略した名称

で書かれていることが多くあります。銘柄の前には、A、B、C等の記号が付けられていることがあり、売買

単位を表しています。Aは100株、Bは1株、Cは10株…といった感じです。記号の意味は新聞毎に異なりま

すので、詳しくは各新聞を参照して下さい。注文を出す時には、証券コードと呼ばれる4桁の数字を使いま

す。

始値(はじめね)… その日の最初に付いた値段。

高値(たかね)… その日に成立した値段の最高値。

安値(やすね)… その日に成立した値段の最低値。

終値(おわりね)… その日の最終の値段。

前日比… 前日の終値との比較。「△」は値上がりを表し、「▲」は値下がりを表します。「0」は変わらず、

「−」は取引きがなかったことを表します。

売買高… その日の売買が成立した株数。売り手から買い手に移動した株数です。単位は、証券取引所

の売買単位。出来高とも言います。

チャートの見方 チャートの見方

株価の動きを分析するためによく使われている株価チャートにローソク足があります。ローソク足は、株価

の上昇・下降傾向が一目でわかるようにしたもので、ローソクと呼ばれる棒状の図形を並べたもので表さ

れます。ローソクは、単位期間中の4つの値段(始値、終値、高値、安値)を表していて、始値と終値を本

体で、高値と安値をそこから伸びるヒゲで表しています。ローソク一つの期間が一日のものを日足(ひあ

し)、一週間のものを週足(しゅうあし)、一月のものを月足(つきあし)、一年のものを年足(ねんあし)と呼

びます。

<陽線>

白抜きの四角形で表されたローソクを陽線(ようせん)と呼びます。四角形の下が始値、上が終値で、上に

出たヒゲが高値、下に出たヒゲが安値です。始値より終値が高く、その期間で株価が上昇していることを

表しています。白抜きは明るい印象を表現しています。

<陰線>

黒く塗りつぶした四角形のローソクを陰線(いんせん)と呼びます。四角形の上が始値、下が終値で、上に

出たヒゲが高値、下に出たヒゲが安値です。始値より終値が安く、その期間で株価が下降していることを

表しています。黒塗りは暗い印象を表現しています。

チャートの見方について詳しく解説はこちら チャートの見方について詳しく解説はこちら

注文 注文

証券取引所で株の売買取引きが行われることを立会(たちあい)といいます。立会は、通常1日2回行わ

れ、お昼休みを挟んで午前と午後に分けられています。午前の立会は9時〜11時までで前場(ぜんば)と

呼び、午後の立会は12時半〜3時までで後場(ごば)と呼びます。ネット証券を利用すれば、24時間いつ

でも注文を出すことができますが、実際に取引きが行われるのはこの時間帯です。また、休日や年末年

始は、証券取引所はお休みですので取引きはできません。

株式の売買単位は、100株単位とか1000株単位というように、まとめて売買する決まりがあります。単

位株制度といって、銘柄ごとに最低売買単位が決められていて、1株ずつの売買はできないのです。その

売買できる最低の数量を単元株(たんげんかぶ)といいます。株式の売買は単元株の整数倍で行うように

なっています。例えば、株価1000円の株が100株1単元だった場合、10万円あれば買うことができま

す。

1000円×100株=10万円

これがこの株を買う時の最低条件です。5万円しかないから50株だけ買いたい。というのはできません。

もっと細かい金額で取引きしたい時は、ミニ株を利用すると良いでしょう。証券会社によっては株式ミニ投

資(ミニ株)を扱っているところがあり、通常の1/10単位で取引きができるようになっています。

株を売買する際の注文方法は、指値注文(さしねちゅうもん)と成行注文(なりゆきちゅうもん)があります。

指値注文というのは、売買価格をあらかじめ特定しておく注文です。自分の好きな価格で売買できるので

わかりやすいですが、その代わり、他の人がその価格に合った売り買いをしなければ取引きが成立しませ

ん。一方、成行注文というのは、売買価格を特定せずにどの価格でもいいから売り買いを成立させる注文

です。注文を出してすぐに取引きが成立し、直前の株価を基準に、取引きを行うその時の価格で決まりま

す。原則として、成行注文が指値注文より優先されます。

注文が執行され売買が成立することを約定(やくじょう)といいます。成行注文では、売買価格がその場で

決まるのですぐに取引きが成立して約定しますが、指値注文では、値段などが合わずに注文が失効して

約定に至らない場合もあります。注文を出しても約定していなければ、注文の訂正や取り消しが可能で

す。

板の見方 板の見方

オンライントレードの画面では売買注文の状況を、通称「板」と呼ばれる画面で見ることができます。板は、

投資家が出している買い注文と売り注文を値段順に並べた表で、株価や注文状況をほぼリアルタイムに

把握する事ができます。

株の取引きは、注文を出してすぐに決まるわけではありません。投資家からの売買注文は、証券会社の

コンピューターを通して証券取引所のコンピューターへ入力されます。証券取引所では全国からの売買注

文を収容して、売り買いの注文を付き合わせます。売りと買いの注文が一致すれば即座に取引きが成立

しますが、ほとんどの場合一致することはありませんので、気配値(けはいね)と呼ばれる取引きの基準と

なる値段が調整されて折り合いを付けるようになっています。

|

売り株数

|

気配値

|

買い株数

|

|

1200

|

235

|

|

|

2800

|

234

|

|

|

2000

|

233

|

|

|

2400

|

232

|

|

|

800

|

231

|

|

|

230

|

1500

|

|

229

|

500

|

|

228

|

2300

|

|

227

|

1600

|

|

226

|

400

|

|

上の図は、板の一例です。青い字の部分は231円で800株の売り注文が出されていますが、ここが売っ

てもいい株価の下限であることがわかります。一方、赤い字の部分は230円で1500株の買い注文があ

りますが、ここが買ってもいい株価の上限ということになります。売る方はできるだけ高く売りたいので上に

注文が並び、買う方はできるだけ安く買いたいので下に注文が並びます。そして、売り注文の下限と買い

注文の上限がぶつかるところで取引きが行われます。

ここで、231円の指値で買い注文を出せば、株式を買うことができます。売る場合は230円の指値で売り

注文を出せば、取引きが成立します。成行注文の場合は、値段よりも売買が成立することを優先している

ので、その時の株価ですぐに約定します。そして、売り買いの取引きが成立(約定)した時の株価が、最新

の株価になるわけです。

さて、板を見ていると株価の流れが見える時があります。例えば、売り注文より買い注文が多い場合は株

価が上昇する予兆であり、逆に買い注文より売り注文が多い場合は株価が下落する予兆です。板情報か

らは投資家の心理が読み取れるといわれていて、デイトレーダーは主にこの画面で将来の株価を予測し

て取引きしています。中長期投資では板を見なくても取引きすることができますが、デイトレードの場合は

板を見ることが重要になります。

株取引にかかる費用 株取引にかかる費用

<手数料>

投資家は、証券会社に株券の売買を委託することで株取引きをします。売買が成立すると、証券会社に

委託手数料を支払うことになります。通常は、取引きの度に手数料を支払います。委託手数料は、取引き

の金額により数百円〜数万円で、取引き金額が高くなると手数料も高くなります。ほとんどの証券会社で

は、100万円以下の取引きなら数百円程度で済みます。また、証券会社によっては、20万円以下の取引

きなら無料になるところや、一律定額制を設けているところもあります。1日に何回も取引きするなら定額

制が便利です。

<口座管理料>

投資家の多くは株の売買で得られる利益が目的なので、株券を手元に置いておくわけではありません。購

入した株券は、そのまま証券会社に預けます。この制度を保護預かりといいます。保護預かりには口座開

設が必要で、口座管理料を支払うことになりますが、ネット証券の場合はほとんどが無料です。

<税金>

株を売買して利益を得たり、株を保有して配当金を受け取ると、税金がかかります。それぞれ20%課税さ

れます。例えば、株の売買で1000万円の利益が出ると、200万円を税金として支払います。もちろん儲

けた時に課税されるのですから最初のうちは気にしなくても良いかもしれません。

ところで、証券会社も一つの会社です。倒産したら預けていたお金や証券はどうなってしまうのか気になっ

た方もおられるでしょう。証券会社は投資家から預かった資産を分別保管という方法で管理しています。

分別保管は投資家の資産を保護するための制度で、証券会社の資産と投資家から預かった資産を区別

して保管することになっています。万が一、証券会社が破綻しても投資家の資産は返還されるので大丈夫

です。

証券会社を選ぶ時には売買手数料が気になるものですが、ネット証券では取引価格に比べてほんの僅か

な料金しかかからないので、それほど気にしなくても良いでしょう。ネット証券の売買手数料は価格帯によ

って段階的に設定されています。例えば、10万円以下200円、20万円以下300円、50万円以下500

円…という具合です。細かく見ると証券会社によって価格に多少の差があり迷ってしまいそうですが、実際

的には手数料を気にするのはあまり意味がありません。なぜなら、いつも同じ価格の株を買い続けるとい

うことはないからです。高い株を買うこともあれば、安い株を買うこともあります。結局はトータルで考えれ

ば、どこの証券会社にしても料金は同じくらいに収まるようになっています。

「信用取引」と「現物取引」の違いとは? 「信用取引」と「現物取引」の違いとは?

・信用取引は1日に同じ銘柄を同じ資金で何度でも売買できます!

(現物取引は1日1銘柄1回だけ)

現物取引は差金決済のルール上、同一資金で同じ銘柄を1日のうちに「売り⇒買い(買い⇒売り)」してしま

うと、その銘柄はその日1日取引ができません。

しかし、信用取引で取引をすると同じ資金を使って1日に何度でも同じ銘柄を売買できるようになります!

同じ銘柄を1日のうちに何度も売買したいデイトレーダーにはおすすめです。

・保証金(担保)の3倍の取引が可能

例えば、30万円分の担保があると信用取引では100万円までお取引が可能になります。少ない資金でより

大きな利益が得られる可能性があるということです(その分、現物取引よりもリスクは大きくなりますので注

意は必要です)。

さらに担保は現金以外にもお客様が保有されている国内株式を利用することができるので、資金効率が

現物取引よりも格段にUPします。

・空売りから始められるので株価下落時にも収益が狙える

現物取引の場合、売買で利益の得るには安い時に買って、高値で売るしかありません。そのため、相場

が下落基調にある時に利益を狙うのは難しくなります。

しかし、信用取引を使うと証券会社から株を借りて「売り」から取引を始めることができます。

つまり、株価が高いときに借りた株を売り、安くなったときに買い戻せばその差額が利益となります。

仕手株 仕手株

「仕手株」 とは、ある資金を持ったグループが意図的に株価を操作してその差益を稼ぐために、そのグ

ループが選んだ、銘柄のこと「仕手株」と言います。

また、そのグループやその人たちを仕手筋と言います。

仕手筋は、優良企業ではなく、むしろ賛否両論があるような銘柄を不人気な間に、買い集めます。

それは一気に買い集めるのではなく、静かに少しずつ、市場の噂になりにくい様な単位で、ある程度の期

間をかけて買い集めます。

それが成功し、ある程度の玉(ギョク=株のこと)が集まった段階で、今度は株価のつり上げにかかりま

す。

それは今までの静かな買いではなく、一気に今までの何十倍もの買いを入れます。

そこで株価の上値が軽ければ、一気に株は急騰し値上がりランキングの上位に顔を出します。

もちろん売りもありますが、上値が軽く出来高が急に増えだし値上がりランキングに顔をだすと、「この株

は買いだ」と判断する人が集まり買いが、買いを呼びさらに株価が騰がります。

その時点で、株式の専門雑誌、新聞、ネット情報なのでその銘柄についての、好材料が流れ出し、ますま

す提灯と呼ばれる相乗りの買いを誘うのです。

仕手株を操る「仕手集団」には大小さまざまなグループがあります。

背後に政治家、実業家、さらには金融機関、裏金、宗教団体などさまざまな資金を集めるグループもあれ

ば、単独で自らの資金で「仕手戦」に挑むグループまた、「投資顧問会社」などを使ってお客の金を集め、

特定の銘柄を買い集め上得意のお客(上級会員)の利益を確保させるなど、そのやり方は千差万別です

本来は実体がわからないもので、「たぶんこんな感じだろう」と言う程度のものですはっきり言って、仕手集

団の正体は、その仕手集団しかわかりませんいったいどこの誰が仕手戦を仕掛け、株価を動かしている

のかわかりません。

仕手株

↑

仕手戦

↑

仕手集団

↑

資産家 政治家 金融関係 投資顧問 など

おおむねこのような資金があると言われるが、全体像はさだかではない。

表面化すれば仕手戦ではなくなり、謎なところに意味があるのです。

仕手株注目銘柄を毎日教えるブログ 仕手株注目銘柄を毎日教えるブログ

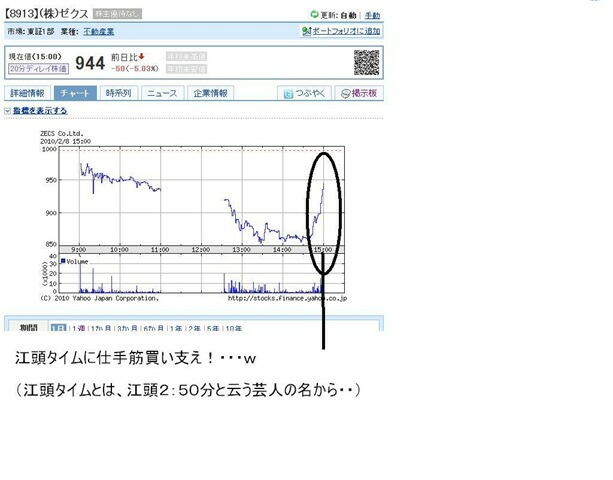

江頭タイム(2:50〜大引けまでの残り10分の取引時間) 江頭タイム(2:50〜大引けまでの残り10分の取引時間)

東証やジャスダックの引け前10分ぐらいになると、指値で待ってた人の成行変更やデイトレーダーの手仕

舞い売り(買い戻し)、あるいは大量に買い上げてきた大口、ファンド、仕手筋が一転利益確定売りに回っ

たり、引け後に発表される情報が漏れてインサイダーが飛びついたり、などで、大きく値段が動きます。

その、ホルダーにとっては非常にリスキーな(見方によってはチャンスでもありますが)時間帯のことを通称

江頭タイムと言います。語源はもちろん江頭2:50からです。

証券会社選び 証券会社選び

証券会社選びのポイントはサービス内容です。株取引の目的は、株の売買による差額で儲けることです

から、そのための最短距離になるサービスを選んだ方がよいでしょう。これから株を始める初心者の方

は、初心者のためのセミナーやオンライン講座などが充実しているところを選んで最大限活用することで

す。付け焼き刃では儲かるはずがありませんから、まずは十分に勉強して株の専門家になることが重要で

す。証券会社の広告を見ると低料金だとか強力なツールだとかを謳っていることがありますが、儲からな

ければ意味がありませんから、それよりも初心者に優しい証券会社を選んだ方が無難です。

資料請求から口座開設までの手続きは簡単です。まずは、証券会社の資料請求ページで住所や氏名な

どの必要事項を記入して申し込みます。後日、資料が届くので書類にサインして、運転免許証や健康保険

証などの本人確認書類のコピーを同封して返送します。口座開設手続きが完了すると口座番号・パスワ

ードなどが記載された書類が届きます。ログインすればお取り引きが開始できます。口座開設に料金はか

かりませんから気軽に始めることができます。

ぜひ、このチャンスにネット株で大金を稼いでください!

投資で儲けるといっても大事な資産を預けるわけですから、証券会社は慎重に選びたいものです。資料請

求は無料でできますから、自分にピッタリの証券会社を見付けるために最大限活用しましょう。

|